Dynamic Mix kwartaalupdate: Aandelen bleven sterk presteren in het eerste kwartaal, staatsobligaties verloren licht terrein

Terugblik

Na een sterk einde van 2023, bleven wereldwijde aandelen uitstekend presteren tijdens het eerste kwartaal van 2024. Hierdoor bereikten verschillende aandelenindices nieuwe recordhoogtes. Tekenen van verbetering in de wereldwijde maakindustrie, een veerkrachtige Amerikaanse economie en een herbalancerende arbeidsmarkt ondersteunden de risicobereidheid onder beleggers. Verder reageerden de markten enthousiast op de plannen van de belangrijkste centrale banken (met uitzondering van de Bank of Japan (BoJ)) om waarschijnlijk rond medio 2024 hun beleidsrente te beginnen verlagen.Terwijl de groeicijfers veelal hoger uitkwamen dan verwacht, gaf de inflatie in de loop van het kwartaal wel aanleiding tot enige bezorgdheid. Vooral de Amerikaanse kerninflatie (zonder voeding en energie) kwam hoger uit dan verwacht.

Niettemin bleven de financiële markten zich vooral focussen op de veerkrachtige groei, terwijl ook Fed-voorzitter Powell de bezorgdheid over de recente inflatiecijfers wat wegnam door deze ‘van voorbijgaande aard’ te noemen. Tevens bleef de Fed nog steeds 75 basispunten aan renteverlagingen voorzien in de rest van 2024. Ook de ECB toonde zich gematigd, door haar groei- en inflatieprognose naar beneden bij te stellen en te hinten op het begin van haar versoepelingscyclus vanaf juni. In Azië heeft de Bank of Japan (BoJ) eindelijk haar negatieve rentebeleid beëindigd door haar beleidsrente in maart met 10 basispunten te verhogen. Aan de andere kant heeft de Chinese centrale bank (PBoC) haar beleid verder versoepeld om de Chinese groei te ondersteunen.

In deze context stegen wereldwijde aandelen in het eerste kwartaal van 2024 met 10,7% (MSCI AC World NR-index in euro). Regionaal gezien presteerden Japanse aandelen (MSCI Japan NR) beter dan de rest (+19,2% in JPY, +13,5% in euro) dankzij het soepele monetair beleid van de BoJ. Het VK, Azië-Pacific ex Japan en de opkomende markten hinkten achterop.

Het optimisme rond Artificiële Intelligentie (AI) hield aan na sterke resultaten van chipproducent Nvidia. Naarmate de vrees voor een harde landing afnam, verbreedde de marktprestatie. De IT-sector en de sector van de telecommunicatiediensten wonnen bijna +15% in euro. Maar ook de energiesector, Financials (+13,0%) en de industriële sector (+12,1%) presteerden beter dan het marktgemiddelde.

Op de obligatiemarkten liepen obligatierentes op doordat de vrees voor een recessie afnam en de Amerikaanse inflatie opwaarts verraste. De Amerikaanse 10-jaarsrente steeg van 3,9% naar 4,2%, terwijl de Duitse 10-jaarsrente met 25 basispunten klom. Bijgevolg boekten staatsobligaties in euro over het eerste kwartaal een licht negatief rendement (-0,6%, Bloomberg Euro Aggregate: Treasury). Kwaliteitsvolle bedrijfsobligaties in euro sloten het kwartaal af met een kleine winst (+0,5%, Bloomberg Euro Aggregate: Corporates EUR), terwijl hoogrentende bedrijfsobligaties in euro +1,6% wonnen (ICE BofA Euro High Yield).

Bron van de vermelde cijfers in het marktoverzicht: MSCI, Bloomberg en Refinitiv Eikon. Gegevens per eind maart 2024.

Vooruitblik

De Amerikaanse economie heeft de afgelopen kwartalen aanzienlijke vooruitgang geboekt. De inflatie is duidelijk afgenomen en de arbeidsmarkt is evenwichtiger geworden. Aanhoudend hoge immigratiecijfers suggereren bovendien dat de totale groei van het arbeidsaanbod in de VS dit jaar sterk zal blijven. Tegelijkertijd wordt verwacht dat de groei van de consumptie zal vertragen. Ons basisscenario gaat ervan uit dat de groei in de VS zal afzwakken ten opzichte van het sterke groeitempo in H2 '23, maar toch gezond zal blijven. De kans op een recessie blijft bovengemiddeld hoog, maar lijkt evenwel af te nemen.

In de Eurozone blijft het absolute groeiniveau weliswaar zwak, maar zijn er steeds meer tekenen dat de economie aan het uitbodemen is. De geleidelijke verbetering van het ondernemerssentiment en de bescheiden toename aan nieuwe bedrijfsleningen wijzen erop dat de groei geleidelijk zal aantrekken.

In China verwachten de beheerders dat de groei gematigd zal blijven, omwille van de aanslepende vastgoedcrisis en de zwakte in de exportsector. Chinese gezinnen blijven risicomijdend en de stimuleringsmaatregelen van de overheid zijn nog steeds beperkt. Op middellange termijn blijft vooral het lage ondernemersvertrouwen, als gevolg van overheidsinterventie en de onzekere regelgeving, wegen op de toekomstige groei.

De verwachting blijft dat de daling van de inflatie zich zal doorzetten, ondanks enige volatiliteit op korte termijn. Als gevolg hiervan zal de verwachte versoepeling van het monetaire beleid een wereldwijd thema worden in 2024.

Zowel de Amerikaanse Fed als de ECB lijken rond medio 2024 met hun versoepelingscyclus van start te gaan. De robuuste groei in de VS zorgt ervoor dat de Fed wat meer geduld kan hebben, te meer omdat de Fed zich ervan wil vergewissen dat de recente inflatiestijging een tijdelijke hobbel is in een dalende inflatietrend. De ECB geeft nog steeds aan dat juni de meest waarschijnlijke datum is om met haar renteverlagingscyclus aan te vatten, aangezien de inflatie blijft dalen en de groei nog steeds zwak is. De beheerders verwachten evenwel dat de ECB dit jaar haar beleidsrente meer zal verlagen dan de Fed.

In deze omgeving bleef de portefeuille constructief gepositioneerd, zoals te zien is in onderstaande tabel.

Positionering - belangrijkste keuzes

| Aandelen | Vastrentende waarden |

| Het aandelengewicht werd geleidelijk verhoogd afgelopen kwartaal. We gingen van een lichte naar een middelgrote aandelenoverweging. | De overwogen duratiepositie (rentegevoeligheid) werd midden januari even gesloten, maar in de tweede helft van het kwartaal weer heropend. |

| Binnen aandelen is er nog steeds een voorkeur voor technologie- en het AI-thema. We geloven evenwel dat de marktprestatie zal verbreden (breder dan de Magnificent 7 aandelen). In maart werd daarom de blootstelling aan Japan en de Eurozone uitgebreid, terwijl de Nasdaq 100- blootstelling licht werd afgebouwd. | De blootstelling aan staatsobligaties klom hierbij in de tweede helft van het kwartaal. Niet alleen iets meer Duitse staatsobligaties, maar ook wat meer Amerikaanse en Brits staatspapier. De shortpositie die inspeelt op een verwachte rentestijging in Japan bleef behouden. |

| Naast de posities in investment grade-bedrijfsobligaties en staatsobligaties, hebben we de kleine, niet in de benchmark opgenomen positie in obligaties van opkomende landen behouden. |

Bron: Multi Asset Solutions, Goldman Sachs Asset Management. Per eind maart 2024.

Fondsbeschrijving

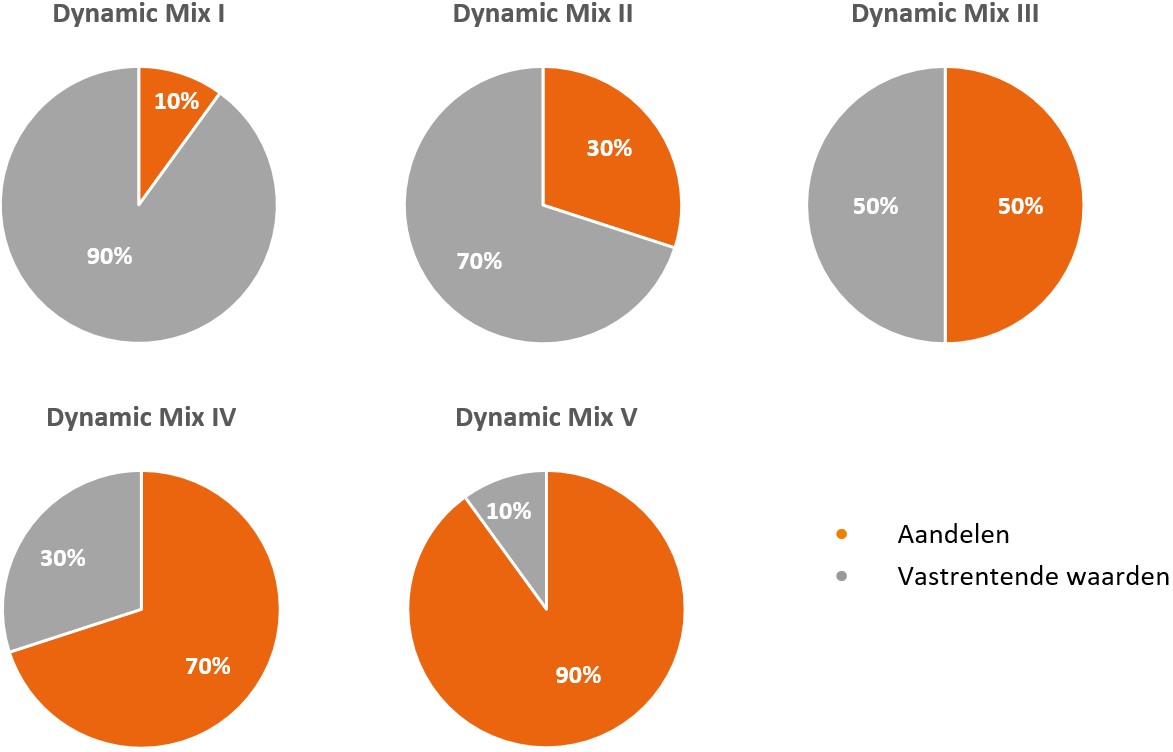

De Dynamic Mix-fondsen beleggen vooral in gespreide portefeuilles van internationale aandelen- en vastrentende fondsen (fondsen die beleggen in aandelen of vastrentende instrumenten) en in vastrentende instrumenten. De fondsen zijn er in vijf verschillende beleggingsprofielen, van zeer defensief (strategische verdeling van 90% vastrentende waarden en 10% aandelen) tot zeer offensief (strategische verdeling van 10% vastrentende waarden en 90% aandelen). De fondsen hebben tot doel beter te presteren dan de samengestelde vergelijkingsmaatstaf, die bestaat uit de Bloomberg Barclays Euro Aggregate-index voor de strategische allocatie aan vastrentende waarden en de MSCI All Country World Net-index voor de strategische allocatie aan aandelen. De fondsen proberen deze doelstelling vooral te bereiken door beslissingen te nemen over de verhouding tussen beleggingscategorieën en de selectie van individuele beleggingen. Voor meer informatie over de Dynamic Mix-fondsen (zoals het beleggingsbeleid en de risico's verbonden aan dit product) verwijzen we u naar de fondsdetailpagina: Goldman Sachs Dynamic Mix I, Goldman Sachs Dynamic Mix II, Goldman Sachs Dynamic Mix III, Goldman Sachs Dynamic Mix IV en Goldman Sachs Dynamic Mix V.

Disclaimer

Views and opinions expressed are for informational purposes only and do not constitute a recommendation by Goldman Sachs Asset Management to buy, sell, or hold any security. Views and opinions are current as of the date of this presentation and may be subject to change, they should not be construed as investment advice.

This information discusses general market activity, industry or sector trends, or other broad-based economic, market or political conditions and should not be construed as research or investment advice. This material has been prepared by Goldman Sachs Asset Management and is not financial research nor a product of Goldman Sachs Global Investment Research (GIR). It was not prepared in compliance with applicable provisions of law designed to promote the independence of financial analysis and is not subject to a prohibition on trading following the distribution of financial research. The views and opinions expressed may differ from those of Goldman Sachs Global Investment Research or other departments or divisions of Goldman Sachs and its affiliates. Investors are urged to consult with their financial advisors before buying or selling any securities. This information may not be current and Goldman Sachs Asset Management has no obligation to provide any updates or changes.

Capital is at risk.

Documents providing further detailed information about the fund/s, including the articles of incorporation, prospectus, supplement and the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), annual/semi-annual report (as applicable), and a summary of your investor rights, are available free of charge in English language and as required, in your local language by navigating to your local language landing page via www.gsam.com/responsible-investing and also from the fund’s paying and information agents. If GSAM B.V., the management company, decides to terminate its arrangement for marketing the fund/s in any EEA country where it is registered for sale, it will do so in accordance with the relevant UCITS rules. Information about investor rights and collective redress mechanisms are available on www.gsam.com/responsible-investing (section Policies & Governance).

Offering Documents

This material is provided at your request for informational purposes only and does not constitute a solicitation in any jurisdiction in which such a solicitation is unlawful or to any person to whom it is unlawful. It only contains selected information with regards to the fund and does not constitute an offer to buy shares in the fund. Prior to an investment, prospective investors should carefully read the latest Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable) as well as the offering documentation, including but not limited to the fund’s prospectus which contains inter alia a comprehensive disclosure of applicable risks.

Distribution of Shares

Shares of the fund may not be registered for public distribution in a number of jurisdictions (including but not limited to any Latin American, African or Asian countries). Therefore, the shares of the fund must not be marketed or offered in or to residents of any such jurisdictions unless such marketing or offering is made in compliance with applicable exemptions for the private placement of collective investment schemes and other applicable jurisdictional rules and regulations.

Investment Advice and Potential Loss

Financial advisers generally suggest a diversified portfolio of investments. The fund described herein does not represent a diversified investment by itself. This material must not be construed as investment or tax advice. Prospective investors should consult their financial and tax adviser before investing in order to determine whether an investment would be suitable for them. An investor should only invest if he/she has the necessary financial resources to bear a complete loss of this investment.

Swing Pricing

Please note that the fund operates a swing pricing policy. Investors should be aware that from time to time this may result in the fund performing differently compared to the reference benchmark based solely on the effect of swing pricing rather than price developments of underlying instruments.

In het kader van de Europese Sustainable Finance Disclosure Regulation (“SFDR”) is dit product geclassificeerd als een Artikel 8 product dat ecologische (E) of sociale (S) kenmerken promoot. Deze mededeling bevat informatie over het beleid en staat van dienst van Goldman Sachs inzake duurzaamheid op het niveau van de gehele organisatie en/of specifieke beleggingsteams, die niet noodzakelijkerwijs zichtbaar is in het portfolio van dit product. Informatie over hoe het product bindende of niet-bindende ESG karakteristieken in ogenschouw neemt staat omschreven in de fondsdocumentatie.

Noch MSCI, noch enige andere partij die betrokken is bij of verband houdt met het compileren, berekenen of creëren van de MSCI-gegevens geeft enige expliciete of impliciete garanties of verklaringen met betrekking tot dergelijke gegevens (of de resultaten die door het gebruik ervan worden verkregen), en alle dergelijke partijen wijzen hierbij uitdrukkelijk alle garanties van originaliteit, nauwkeurigheid, volledigheid, verkoopbaarheid of geschiktheid voor een bepaald doel met betrekking tot dergelijke gegevens af. Zonder het voorgaande te beperken, zullen MSCI, een van haar gelieerde ondernemingen of een derde partij die betrokken is bij of verband houdt met het verzamelen, berekenen of creëren van de gegevens in geen geval aansprakelijk zijn voor enige directe, indirecte, speciale, straf-, gevolg- of enige andere schade (inclusief gederfde winst), zelfs indien genotificeerd van de mogelijkheid van dergelijke schade. Geen verdere distributie of verspreiding van de MSCI-gegevens is toegestaan zonder de uitdrukkelijke schriftelijke toestemming van MSCI.

In the European Union, this material has been approved by Goldman Sachs Asset Management Fund Services Limited, which is regulated by the Central Bank of Ireland.

This marketing communication is disseminated by Goldman Sachs Asset Management B.V., including through its branches (“GSAM BV”). GSAM BV is authorised and regulated by the Dutch Authority for the Financial Markets (Autoriteit Financiële Markten, Vijzelgracht 50, 1017 HS Amsterdam, The Netherlands) as an alternative investment fund manager (“AIFM”) as well as a manager of undertakings for collective investment in transferable securities (“UCITS”). Under its licence as an AIFM, the Manager is authorized to provide the investment services of (i) reception and transmission of orders in financial instruments; (ii) portfolio management; and (iii) investment advice. Under its licence as a manager of UCITS, the Manager is authorized to provide the investment services of (i) portfolio management; and (ii) investment advice.

Information about investor rights and collective redress mechanisms are available on www.gsam.com/responsible-investing (section Policies & Governance). Capital is at risk. Any claims arising out of or in connection with the terms and conditions of this disclaimer are governed by Dutch law.

Confidentiality

No part of this material may, without Goldman Sachs Asset Management’s prior written consent, be (i) copied, photocopied or duplicated in any form, by any means, or (ii) distributed to any person that is not an employee, officer, director, or authorized agent of the recipient.

COMPLIANCE CODE: 368227-OTU-2016049; 368425-OTU-2017038

© 2024 Goldman Sachs. All rights reserved

Most read articles

- 22 april 2025 Dynamic Mix kwartaalupdate: Tegenvallende groei in de VS en toenemende handelsonzekerheid verzuurden al het beleggerssentiment tijdens het eerste kwartaal

- 30 april 2024 Dynamic Mix kwartaalupdate: Wereldwijde aandelen sluiten het jaar goed af, hogere obligatierentes in het vierde kwartaal

- 9 december 2024 Jaarlijkse Dividenduitkering Nederlandse Goldman Sachs beleggingsfondsen

NL

NL EN

EN